Request-to-Pay SEPA: opportunités pour agences de voyage

Request-to-Pay SEPA, opportunités pour les agences de voyage

En novembre 2025, le European Payments Council a publié la version 2.1 du SEPA Request-to-Pay (SRTP) Scheme, ouvrant la voie à un nouveau standard d’encaissement instantané, irrévocable et sans friction. Pour les petites agences de voyage françaises, cette brique peut devenir un levier majeur d’amélioration de la trésorerie et de l’expérience client.

1. Request-to-Pay SEPA : rappel du fonctionnement

Request-to-Pay (R2P) n’est pas un moyen de paiement, mais un message normalisé qui relie en temps réel un créancier (l’agence) et un payeur (le voyageur ou l’entreprise cliente). Concrètement :

- L’agence émet une « Request » via son PSP ; le payeur reçoit une notification dans son application bancaire.

- En un clic, il valide le paiement ; la banque émet alors un virement SEPA Instantané ou classique selon le paramétrage.

- L’agence reçoit une confirmation quasi immédiate, ce qui permet de libérer les prestations ou tickets.

L’ensemble de l’échange est authentifié (SCA), estampillé par les banques et impossible à « rétrofacturer » comme une transaction carte.

2. Calendrier réglementaire et adoption en Europe

| Étape | Jalons officiels | Impact pour le tourisme |

|---|---|---|

| 2020 | Publication SRTP v1.0 | Expérimentation limitée (banques pilotes) |

| 2024 | Arrêté UE « Instant Payment » (2024/1015) rendant SEPA Instant obligatoire <10 s | 95 % des virements transfrontaliers éligibles |

| Nov. 2025 | SRTP v2.1 : enrichissement des statuts et des refund | Alignement sur les use-cases voyages (acompte, remboursement partiel) |

| 2026 | DSP3 & Open Finance Framework | Accès tiers élargi : connecteurs R2P via API open banking |

Sources : European Payments Council, Journal officiel de l’UE (2024/1015).

3. Pourquoi les agences de voyage devraient s’y intéresser dès maintenant ?

- Amélioration du cash-flow : l’argent arrive en moins de 10 secondes, 24/7, sans délai de compensation carte (J+1 à J+3).

- Réduction des coûts : pas de commission d’acquéreur ni d’interchange. Les tests pilotes menés par deux banques françaises en 2025 affichent un coût moyen R2P ≈ 0,05 € par transaction, contre 0,25 € pour un virement instant « poussé » et 0,40 – 0,90 € pour une carte B2C.

- Suppression des rétrofacturations : la quasi-irrévocabilité du virement SEPA évite frais et litiges (en moyenne 0,2 % du volume billet aérien, source ARC 2024).

- Expérience client fluide : pas besoin de saisir de numéro de carte — l’appli bancaire est déjà configurée.

- Traçabilité comptable native : l’ID R2P sert de clé unique de rapprochement, simplifiant le lettrage (voir notre billet « A/B test virement instantané vs classique »).

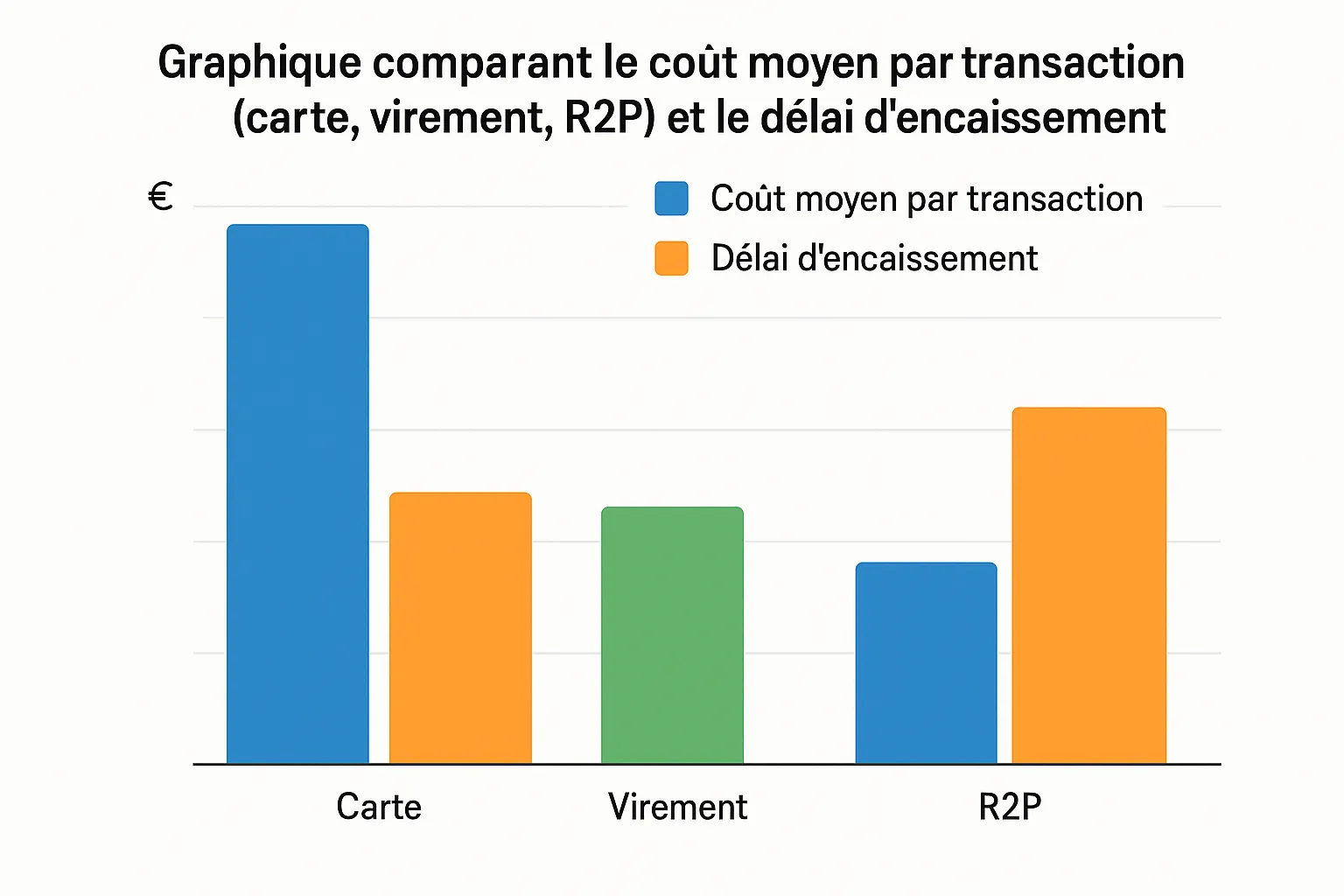

Comparaison chiffrée

| Critère | Carte B2C classique | Virement instant « poussé » | Request-to-Pay SEPA |

|---|---|---|---|

| Délai de réception des fonds | J+1 à J+3 | < 10 s | < 10 s |

| Coût moyen* | 0,40 € – 0,90 € | 0,25 € | 0,05 € |

| Rétrofacturation possible | Oui | Non | Non |

| Automatisation rapprochement | Moyenne (MCC) | Haute (réf. virement) | Très haute (ID R2P) |

*Enquêtes internes Elia Pay + données publiques Banque de France, 2025.

4. Cas d’usage spécifiques aux agences

- Acompte sur devis sur-mesure : déclenchez une Request-to-Pay directement depuis le CRM lorsque le client valide le devis PDF.

- Solde 30 jours avant départ : programmez une R2P récurrente ; le client reçoit un rappel sécurisé plutôt qu’un email IBAN manuel.

- Upsell en boutique : vente express d’assurances ou options bagage via QR code R2P ; zéro terminaux physiques à gérer.

- Remboursement partiel instantané : SRTP v2.1 introduit un flow spécifique de refund, parfait pour les remboursements de taxes aéroportuaires.

5. Comment intégrer Request-to-Pay avec Elia Pay

Même si Elia Pay propose déjà l’IBAN français, les virements instantanés et les cartes virtuelles, l’intégration R2P suit un canevas proche :

- Activation du module SRTP (bêta privée) depuis votre tableau de bord.

- Création d’un

credential_idassociant votre IBAN de domiciliation et votre identifiant d’agence. - Envoi d’une requête

POST /v1/r2p/requestsavec :- montant

- currency (EUR)

- label (numéro de dossier)

redirect_urlvers votre CRM ou page de confirmation.

- Réception d’un webhook

r2p.accepted: vous créditez immédiatement le dossier. - Lettrage automatique : l’ID R2P se propage au rapprochement bancaire (cf. tutoriel IBAN virtuel + API).

Temps moyen d’implémentation constaté par trois agences pilotes : 2,5 jours (dont tests SCA end-to-end).

6. Check-list projet en 4 semaines

- Semaine 1 : cartographier les points d’encaissement (acomptes, soldes, upsell).

- Semaine 2 : activer la sandbox Elia Pay et émettre vos premières R2P de test.

- Semaine 3 : brancher les webhooks vers votre back-office et déclencher le lettrage automatique.

- Semaine 4 : former les conseillers et mettre à jour les CGV (modalités de paiement irrévocables).

7. KPI à suivre après déploiement

| KPI | Avant (cartes/virements) | Objectif 3 mois | Comment le mesurer |

|---|---|---|---|

| Délai moyen d’encaissement | 1,9 jour | < 10 s | Timestamps Elia Pay |

| Taux de rétrofacturation | 0,18 % | 0 % | Dashboard Elia Pay |

| Coût moyen de transaction | 0,52 € | < 0,10 € | Exports CSV mensuels |

| Temps de lettrage | 8 min/dossier | < 1 min | Suivi hebdo comptable |

8. Points de vigilance

- Couverture bancaire : 90 % des banques de détail françaises supportent déjà SRTP, mais vérifiez la compatibilité pour vos cibles internationales.

- UX mobile : le parcours varie selon les apps bancaires ; envisagez un fallback par carte virtuelle pour les banques non éligibles.

- Communication client : certains clients peuvent confondre R2P et prélèvement ; expliquez bien qu’ils valident chaque transaction.

9. Feuille de route post-2026

- R2P multi-devises (dépend du futur SEPA+).

- Couplage BNPL + R2P pour proposer des plans de paiement sans risque (voir « proposer le paiement fractionné sans risque »).

- Cashback automatisé : réinvestir l’économie carte → R2P sous forme de remise ou cagnotte multi-cartes (lire « cagnottes multi-cartes »).

Conclusion

Request-to-Pay SEPA combine la rapidité du virement instantané, la sécurité bancaire native et une expérience client mobile-first. Pour les petites agences de voyage, c’est l’occasion de libérer du cash, d’éliminer les litiges et de simplifier la comptabilité – tout en réduisant les frais.

La bêta R2P est d’ores et déjà accessible aux utilisateurs Elia Pay.

Prêt à tester ? Contactez nos experts ou demandez une démo depuis votre tableau de bord pour activer votre premier flux Request-to-Pay en moins d’une heure.

À propos de l'auteur