Meilleur agence de voyage: critères paiement à comparer

Choisir la « meilleure » agence de voyage ne se résume plus à l’inspiration et au conseil. En 2025, l’expérience de paiement pèse lourd dans la décision des clients, des groupes et des entreprises. Pour une petite agence, se hisser dans le peloton de tête signifie offrir des paiements fluides, sécurisés, transparents et rapidement réconciliés côté back‑office. Voici la grille de critères paiement à comparer pour vous positionner comme la meilleure agence de voyage aux yeux de vos clients et partenaires.

Pourquoi le paiement fait la différence aujourd’hui

- Les clients attendent des parcours sans friction sur mobile, des remboursements rapides et des moyens de paiement variés.

- Les délais et erreurs de paiement impactent la satisfaction, la marge et la trésorerie.

- Le cadre européen accélère la bascule vers l’instantané, avec le nouveau Règlement UE 2024/886 sur les paiements instantanés, qui impose disponibilité 24 h sur 24 et vérification IBAN‑nom.

- Nos tests ont montré que le virement instantané améliore nettement la fidélité et réduit le support. Voir l’A/B test SEPA instantané vs classique.

En clair, la meilleure agence n’est pas seulement celle qui vend le bon voyage, c’est celle qui encaisse, paye et rembourse de manière impeccable.

12 critères paiement à comparer entre agences

1) Couverture des moyens de paiement côté client

Carte bancaire 3‑D Secure 2, virement SEPA instantané et classique, prélèvement SEPA pour les échéanciers, portefeuilles mobiles (Apple Pay, Google Pay), Chèques‑Vacances ANCV dont la version numérique e‑Chèque‑Vacances. Critère clé pour élargir votre conversion B2C et B2B.

Indicateurs à suivre: part des ventes par moyen, taux de conversion par canal, échecs de paiement.

Pour aller plus loin: Open banking pour encaissements, quand préférer au CB.

2) Parcours de paiement et SCA 3‑D Secure 2 frictionless

Minimiser les frictions sans sacrifier la sécurité. Collecte intelligente des données, exemptions 3DS2 adaptées au voyage et tokenisation.

Indicateurs: taux d’autorisation, part de transactions « frictionless », taux d’abandon au paiement.

Ressource utile: La réglementation DSP2 expliquée aux agences.

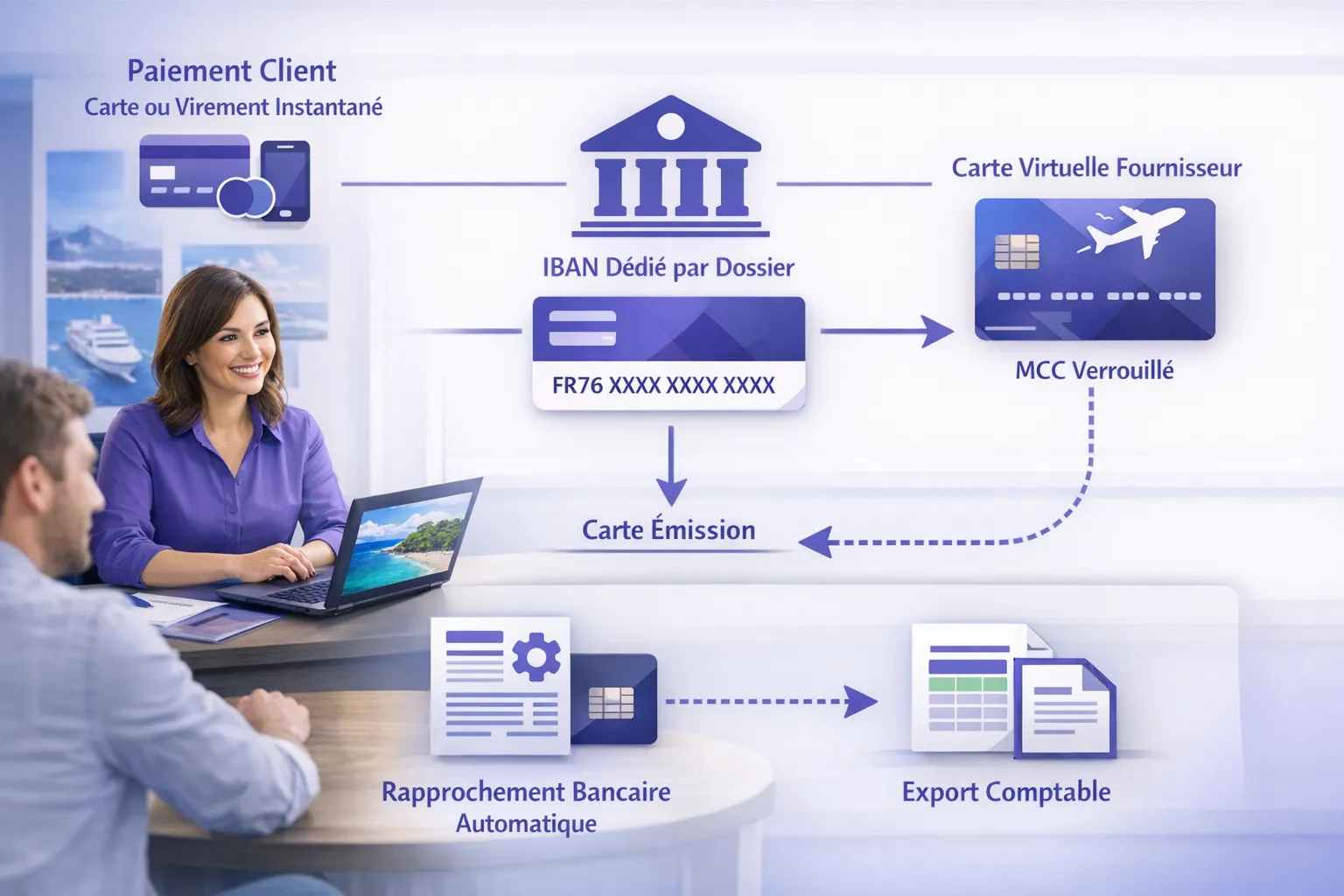

3) Multi‑payeurs et split payments

Cas d’usage courant en scolaire, associations, EVJF, entreprises. Proposer des cagnottes, règlements partagés client‑entreprise et IBAN dédié par dossier.

Indicateurs: délai de collecte complète, erreurs d’affectation, satisfaction des groupes.

À lire: Règlements partagés client‑entreprise.

4) Acomptes et échéanciers automatisés

Accepter un acompte puis planifier le ou les soldes sans relance manuelle. E‑mandat SEPA, relances automatiques, vérification IBAN/nom.

Indicateurs: taux d’échec d’échéance, Jours de DSO gagnés, temps passé en relance.

Guide: Gestion des acomptes et soldes, automatiser vos échéanciers.

5) Remboursements rapides et traçables

Proposer le virement instantané 24 h sur 24, Name Check IBAN, workflow de preuve et rapprochement en temps réel.

Indicateurs: délai médian de remboursement, tickets support post‑remboursement, réachat à 90 jours.

Mémo: Virement instantané remboursements, Name Check et délais.

6) Transparence des frais de paiement

Définir une politique claire: frais inclus au prix, modèles hybrides, éviter la DCC côté client qui rogne la marge, expliquer les délais et conditions.

Indicateurs: coût net par transaction, surcoûts FX évités, litiges liés aux frais.

7) Multi‑devises et change

Capacité à encaisser et payer en devise locale, éviter les doubles conversions, verrouiller les taux sur les dossiers exposés.

Indicateurs: écart au taux de référence, marge par dossier en contexte FX, frais SWIFT hors SEPA.

8) Lutte anti‑fraude et chargebacks

Scoring dédié au voyage, 3‑D Secure 2 adaptatif, contrôles MOTO, journalisation et procédure chargeback huilée.

Indicateurs: taux de fraude, taux de rétrofacturation, taux de succès en contestation.

9) Encaissements à distance et MOTO

Flux encore fréquents pour B2B et seniors. Terminal virtuel sécurisé, scripts de vérification et réduction du périmètre PCI.

Indicateurs: part MOTO dans les encaissements, incidents de conformité, délai d’émission des reçus.

Ressource: MOTO en agence, sécuriser les paiements par téléphone.

10) Rapprochement bancaire et preuves

Appariement automatique entre flux PSP, IBAN, cartes virtuelles et dossiers. Export comptable conforme, traçabilité par libellés et références structurées.

Indicateurs: taux d’auto‑match, temps de clôture mensuelle, écritures d’ajustement.

11) Sécurité et conformité sectorielle

DSP2, PCI DSS, RGPD, contrôle des sanctions, garantie financière. Réduire le périmètre de données sensibles et auditer régulièrement.

Indicateurs: anomalies de conformité détectées, temps de réponse aux audits, incidents évités.

12) Paiements fournisseurs, cartes virtuelles et cashback B2B

Émettre des cartes virtuelles par dossier, MCC verrouillés, plafonds et devises adaptés. Capter jusqu’à 1 % de cashback sur les dépenses éligibles pour booster la marge.

Indicateurs: part des achats éligibles au cashback, économies nettes, litiges fournisseurs évités.

À consulter: Cashback voyage, maximisez vos marges.

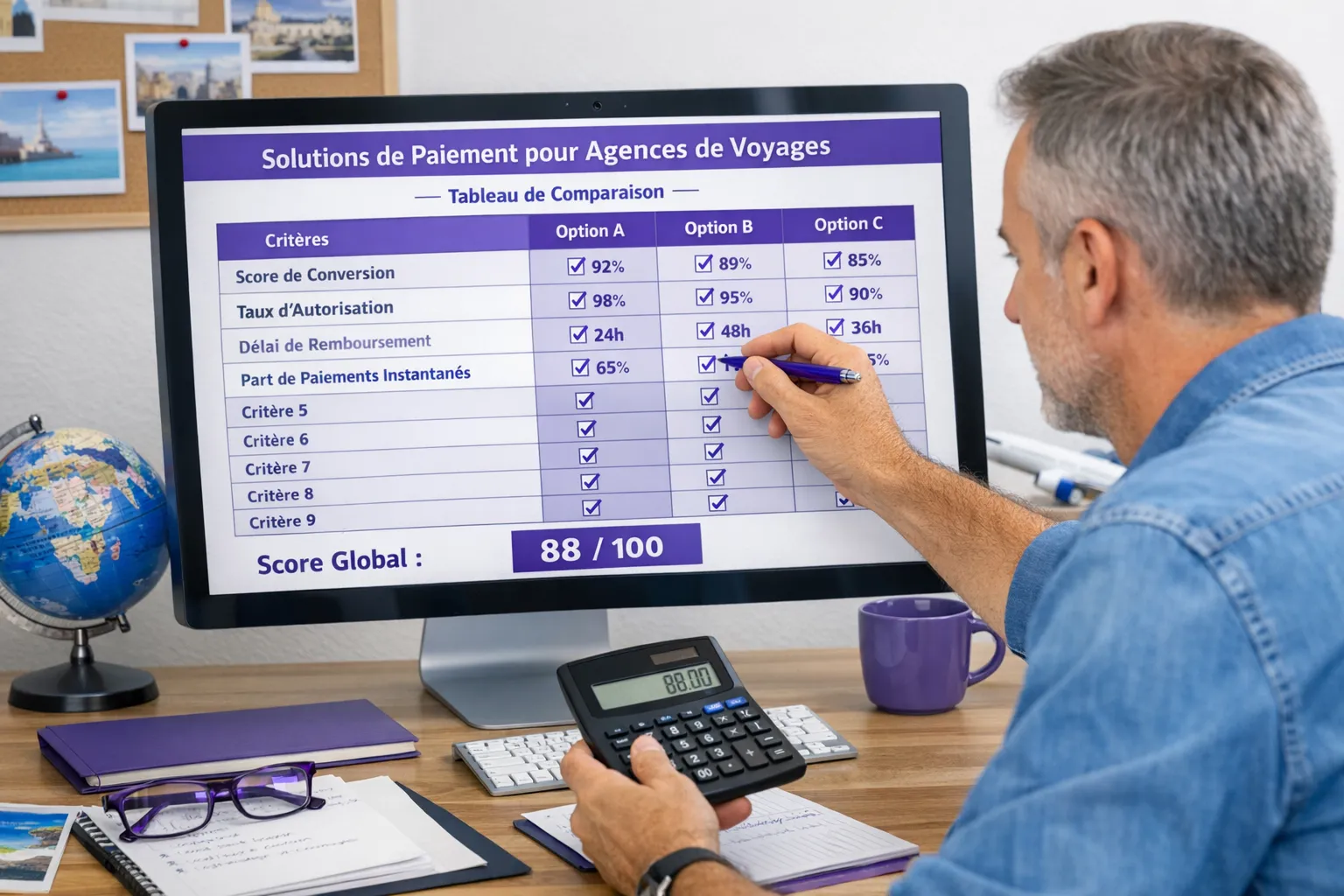

Grille de comparaison prête à l’emploi

| Critère | Questions à poser | KPI à exiger | Objectif recommandé |

|---|---|---|---|

| Moyens acceptés | Carte 3DS2, SEPA instant, SDD, wallets, ANCV? | Couverture par canal | 5 moyens ou plus, dont SEPA instant |

| Taux d’autorisation | Exemptions 3DS2 actives, tokenisation? | Auth rate, abandon | Autorisation carte 90 % et plus selon mix |

| Split payments | Multi‑payeurs natif, IBAN par dossier? | Délai de collecte | 95 % sous 72 h pour groupes |

| Échéanciers | E‑mandat, relances auto | Échecs d’échéance | Moins de 2 % d’échec |

| Remboursement | SCT Inst 24 h sur 24, Name Check? | Délai médian | Moins de 24 h |

| Frais et FX | Politique DCC, frais transparents | Coût net par txn | Stabilisé et documenté |

| Anti‑fraude | Scoring tourisme, MOTO sécurisé | Taux fraude, chargebacks | Fraude < 0,1 %, chargebacks < 0,5 % |

| Rapprochement | Auto‑match multi‑rails | Taux auto‑match | 95 % et plus |

| Conformité | PCI DSS, DSP2, RGPD, sanctions | Incidents/an | 0 incident critique |

| Paiements fournisseurs | vCC, MCC, devises, cashback | % achats en vCC | 70 % et plus |

Astuce: définissez un score sur 100 avec des pondérations adaptées à votre mix produits. Par exemple, 20 points pour la conversion carte, 15 points pour le remboursement, 15 points pour le rapprochement, 10 points pour le split, 10 points pour le FX, 10 points pour l’anti‑fraude, 10 points pour la conformité, 10 points pour les paiements fournisseurs.

Méthode express pour vous benchmarker en 7 jours

Jour 1, cartographiez vos moyens de paiement et vos flux par canal. Jour 2, collectez les KPI des 90 derniers jours. Jour 3, évaluez votre parcours 3DS2 sur mobile et desktop. Jour 4, testez un remboursement instantané. Jour 5, simulez un dossier multi‑payeurs avec IBAN dédié. Jour 6, vérifiez votre taux d’auto‑match comptable. Jour 7, déduisez le plan d’actions et les gains rapides.

Pour optimiser le parcours front, consultez aussi Checkout voyage, 12 optimisations UX.

Cas concret, l’instantané change la donne

Entre janvier et mars 2025, l’activation des virements SEPA instantanés a fait grimper le réachat à 90 jours et le NPS, tout en réduisant le coût par virement et les tickets support. Les enseignements et la méthode sont détaillés dans notre A/B test virement instantané vs classique. Moralité: devenir la meilleure agence passe par une exécution de paiement sans délais.

Les outils à privilégier pour cocher un maximum de cases

- Plateforme unifiée CB, SEPA et SWIFT avec IBAN français par dossier pour tracer acomptes et soldes.

- Cartes virtuelles B2B paramétrables par dossier, devise, MCC et plafond, avec cashback jusqu’à 1 % sur les achats éligibles.

- Rapprochement bancaire automatisé et exports comptables prêts pour votre logiciel.

- Moteur anti‑fraude adapté au voyage, 3‑D Secure 2 et parcours frictionless quand c’est possible.

- Connecteurs avec votre back‑office tourisme et vos CRM pour éviter la ressaisie.

C’est précisément le périmètre couvert par Elia Pay: plateforme tout‑en‑un pour agences de voyages, IBAN français et cartes virtuelles, multi‑moyens de paiement, prévention de la fraude, conformité tourisme, intégrations et rapprochement automatisé. Explorez aussi le guide Open banking pour encaissements et le mémo Virement instantané remboursements.

FAQ

Quels moyens de paiement une petite agence doit‑elle proposer en priorité? Carte bancaire avec 3‑D Secure 2, virement SEPA instantané, prélèvement SEPA pour les échéanciers, au moins un wallet mobile et l’acceptation des e‑Chèques‑Vacances si vous ciblez le loisir.

Comment mesurer qui est la « meilleure » agence côté paiement? Suivez un tableau de bord simple: taux d’autorisation, conversion checkout, délai médian de remboursement, taux d’auto‑match du rapprochement, taux de fraude et chargebacks, part d’achats fournisseurs couverts par cartes virtuelles et cashback.

Peut‑on proposer le paiement en plusieurs fois sans prendre de risque? Oui, en s’appuyant sur un prestataire tourisme qui prend le risque d’impayé, avec e‑mandats et règles antifraude. Voir le guide paiement fractionné sans risque.

Quelles obligations nouvelles en Europe sur les virements instantanés? Le Règlement UE 2024/886 rend l’instantané disponible 24 h sur 24 et impose la vérification IBAN‑nom et un prix non discriminant par rapport au virement standard.

Comment limiter l’impact du change sur ma marge? Évitez la DCC, payez en devise locale quand c’est pertinent, utilisez cartes virtuelles en devise et, si besoin, verrouillez vos taux à la réservation sur les dossiers exposés.

Passez à l’action

Vous voulez cocher rapidement les critères qui font d’une agence la meilleure aux yeux de vos clients et fournisseurs, sans alourdir l’administratif? Découvrez comment Elia Pay unifie vos paiements, sécurise vos encaissements, automatise le rapprochement et capte du cashback sur vos achats. Réservez une démonstration sur mesure et évaluez l’impact sur votre conversion, votre trésorerie et votre marge: https://eliapay.com

À propos de l'auteur