Checklist avant migration vers une nouvelle plateforme de paiement

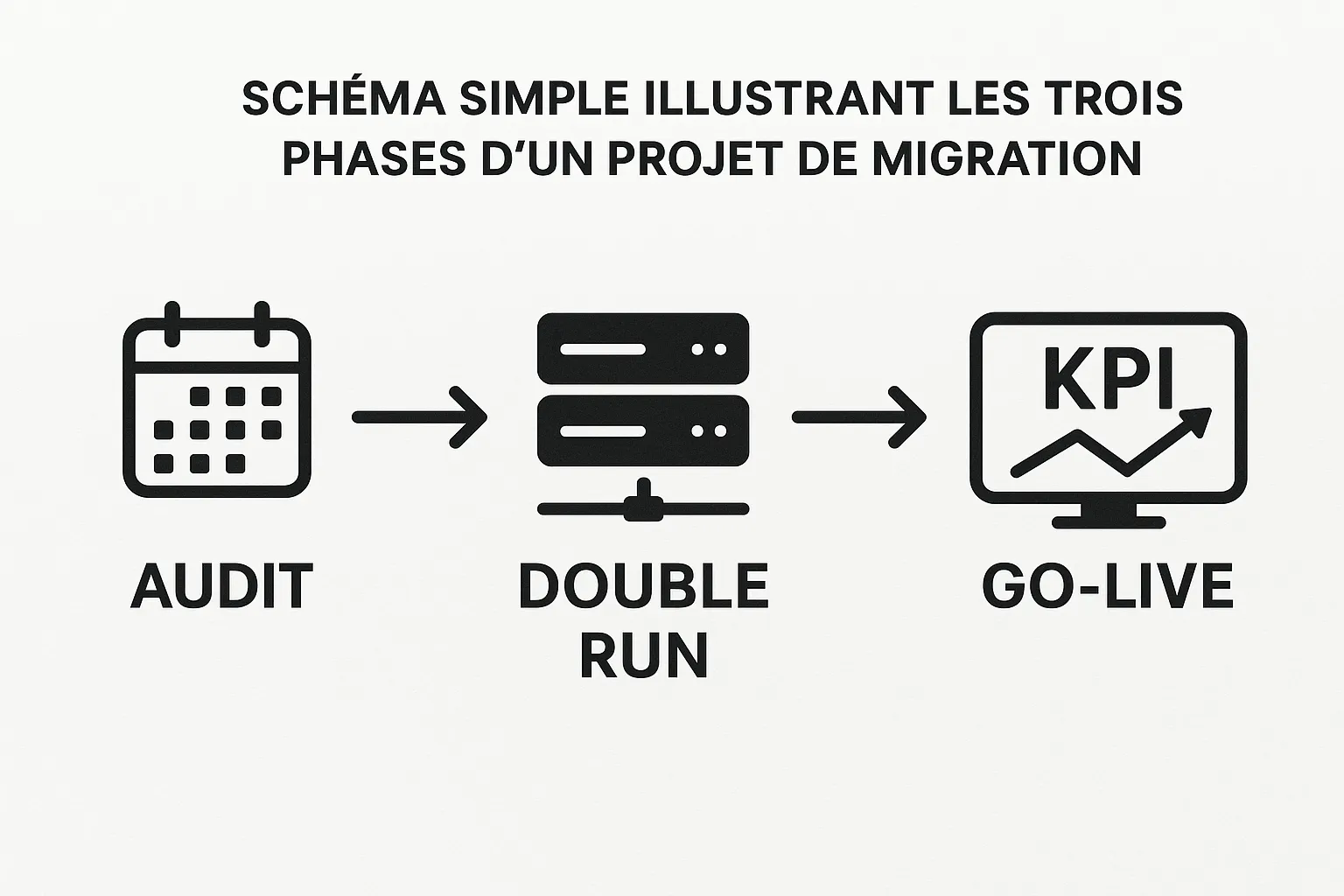

Migrer vers une nouvelle solution de paiement est une étape structurante pour une petite agence de voyages : le moindre couac peut bloquer des réservations, créer des doublons comptables ou générer des frais inattendus. Avec une bonne préparation, la transition se fait pourtant sans douleur, tout en apportant des gains de trésorerie, de sécurité et de productivité. Utilisez la checklist ci-dessous pour sécuriser chaque phase avant de couper l’ancien système.

1. Pourquoi envisager une migration ?

Avant de sortir le tableur de suivi, vérifiez que les signaux suivants sont bien présents :

- Taux de fraude ou de rétrofacturation supérieur à 0,5 % du chiffre d’affaires (source : Observatoire paiement tourisme 2024).

- Rapprochement bancaire manuel qui prend plus de deux jours par mois (voir notre article « Les 10 erreurs de rapprochement qui coûtent cher aux agences »).

- Manque d’intégrations natives avec votre GDS, votre logiciel comptable ou votre CRM.

- Frais carte et FX > 2 % alors que des offres spécialisées sectorielles descendent autour de 1 % (benchmark Phocuswright 2025).

Si au moins deux critères sont cochés, la migration vers une plateforme de paiement tourisme dédiée comme Elia Pay mérite d’être étudiée.

2. Les 10 pré-requis incontournables (checklist)

| Étape | Objectif | Responsable | Durée indicative | Livrable |

|---|---|---|---|---|

| 1. Cartographier les flux | Lister tous les moyens de paiement (CB, SEPA, SWIFT, Chèques-Vacances, BNPL) et les volumes associés. | DAF | 1 jour | Tableau de flux + priorités |

| 2. Identifier les intégrations critiques | GDS, PMS, CRM, ERP, outils de conciergerie. | CTO / Intégrateur | 2-3 jours | Matrice des dépendances |

| 3. Vérifier la conformité (PCI DSS, DSP2, GDPR) | Réduire le périmètre des données carte et préparer la SCA. | Responsable conformité | 1 jour | Rapport gap analysis |

| 4. Définir une fenêtre de migration | Éviter les pics (janvier soldes, juin examens, juillet-août haute saison). | Direction | 0,5 jour | Calendrier validé |

| 5. Ouvrir les comptes tests (IBAN, cartes virtuelles) | Recevoir des flux réels sans impacter la production. | Chef de projet paiement | 1 jour | Accès sandbox + clés API |

| 6. Reprendre les données historiques | Export des mandats SEPA, tokens carte, historiques de cashback. | Comptable / Tech | 2 jours | Fichier CSV validé |

| 7. Exécuter un double run | Traiter 5-10 % des transactions sur la nouvelle plateforme pendant 15 jours. | Ops finance | 15 jours | Rapport d’écarts |

| 8. Former les équipes front & back-office | Paiement fractionné, remboursement instantané, génération de cartes virtuelles. | RH / Product | 1 jour | Guide utilisateur interne |

| 9. Basculer 100 % des flux | Mise à jour des URLs de paiement, IBANs et règles d’orchestration. | CTO | 0,5 jour | Procès-verbal de go-live |

| 10. Suivre les KPI post-migration | Frais, taux d’autorisation, délai de rapprochement, cashback généré. | DAF | 30 jours | Tableau de bord KPI |

Astuce : téléchargez notre « Plan d’action 30 jours pour digitaliser vos processus de paiement » pour un calendrier détaillé jour après jour.

3. Gestion des risques et plan de continuité

- Sauvegardez la configuration de l’ancien PSP (fichiers de mapping, clés API) pour pouvoir revenir en arrière si besoin.

- Activez la redondance DNS pour vos pages de paiement afin de basculer vers Elia Pay sans coupure.

- Définissez une procédure d’escalade 24 h/24 avec le nouveau prestataire ; chez Elia Pay, un channel Slack partagé est créé dès la phase pilote.

- Choisissez un mode de virement SEPA instantané pour libérer immédiatement les fonds si un rollback doit être déclenché (voir notre A/B test « Virement instantané vs. classique »).

4. Points clés à vérifier pendant le double run

- Rapprochement automatiques : chaque encaissement doit être apparié en moins de 30 minutes. Si ce n’est pas le cas, ajustez les règles d’appariement (libellé, montant tolérance, référence dossier).

- Fraude : comparez le scoring comportemental (ex. Elia FraudShield) avec votre historique. Un faux-positif > 1 % nécessite un réglage.

- Cashback : vérifiez que les cartes virtuelles génèrent bien le pourcentage attendu (jusqu’à 1 % avec Elia Pay).

- Export comptable : testez l’import dans votre logiciel (Sage, Pennylane, Gestour) ou via API selon le tutoriel « IBAN français + comptabilité ».

5. Gouvernance et communication interne

- Nommez un sponsor (souvent le dirigeant) qui tranche les arbitrages rapides.

- Créez un channel dédié dans Teams ou Slack pour centraliser questions, incidents et bonnes pratiques.

- Programmez un point d’avancement hebdomadaire de 15 minutes avec les parties prenantes : finance, production, IT, vente.

6. Optimisations post-migration (J+30 à J+90)

- Segmentez vos IBANs par typologie de produit (circuits, vols secs, MICE) pour un suivi de marge plus fin.

- Automatisez les cartes virtuelles à usage limité pour sécuriser les acomptes fournisseurs ; suivez le cas pratique « 20 000 € d’économies avec les cartes virtuelles ».

- Activez les alertes de risque : divergence carte/IP, pics d’annulations, taux d’autorisations refusées > 10 % (voir « 13 indicateurs de risque à surveiller »).

Frequently Asked Questions

Combien de temps dure une migration complète ? Comptez 4 à 6 semaines pour une petite agence, dont 15 jours de double run. Un projet express (sans reprise historique) peut tenir en 10 jours.

Peut-on migrer en haute saison ? C’est déconseillé. Privilégiez une fenêtre de moindre activité ou un week-end prolongé pour le basculement final.

Quid des données carte stockées chez l’ancien PSP ? Demandez une tokenisation réseau ou un archivage PCI DSS niveau 1, puis procédez à l’effacement contrôlé après go-live.

Faut-il prévenir les clients ? Non, si les pages de paiement restent sur votre domaine et que les moyens de paiement ne changent pas. Prévenez seulement en cas de nouvelle option (BNPL, cashback voyage, etc.).

Quels KPI suivre après la migration ? Les plus critiques : taux d’autorisation, délai moyen de rapprochement, taux de fraude, frais moyens sur encaissement et volume de cashback généré.

Passez à l’action

Vous souhaitez un diagnostic gratuit de vos flux et une checklist personnalisée ? Réservez dès maintenant une démo de 30 minutes avec un expert Elia Pay pour découvrir comment :

- Centraliser CB, SEPA et SWIFT sur un IBAN français dédié.

- Gagner jusqu’à 1 % de cashback sur vos achats fournisseurs.

- Réconcilier vos dossiers en moins de cinq minutes grâce à l’API Elia Pay.

👉 Contactez-nous sur eliapay.com et sécurisez votre migration dès aujourd’hui.

À propos de l'auteur